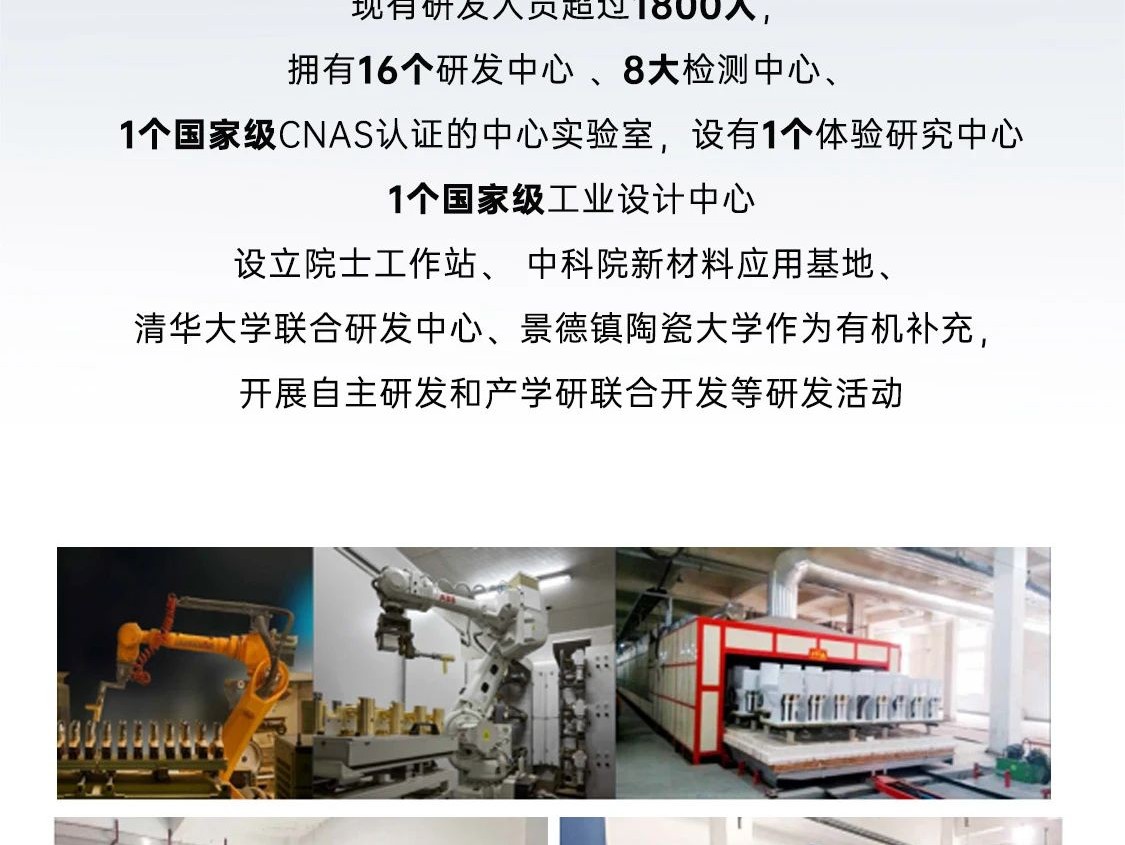

箭牌家居招股说明书截图

本报记者 李未来 见习记者 于丽丽 北京报道

近期,箭牌家居集团股份有限公司(下称“箭牌家居”)披露招股书,拟登陆深证主板。从财务报表来看,2018年至2020年,箭牌家居的资产负债率分别为82.95%、76.05%、67.56%。负债率虽然在降低,但仍比同行业公司平均负债率高出20%。

为了降低负债率,箭牌家居近年来引入大量资本,与2018年年末相比,2019年年末的股本增加了1.19亿元,资本公积增加了9.06亿元。资深注册会计师、知名财税审专家刘志耕在接受《华夏时报》记者采访时表示,从相关信息来看,该司负债率或是在有意干涉下快速降低并趋好。

在箭牌家居招股书列举的6家同行业可比上市公司里,箭牌家居的流动比率和速动比率最低。另外,箭牌家居及其控股子公司所拥有的119处房屋建筑物中,约有50处已用于抵押。

《华夏时报》记者联系到箭牌家居董秘办并将采访问题发送至董秘办邮箱,董秘办工作人员表示“领导没有回复的指示”,以招股书为准。

负债率高企

此次闯关IPO,箭牌家居拟公开发行不超过9,899.6717万股人民币普通股,拟募集资金约18.09亿元。其中约一半拟用于智能家居产品产能技术改造项目和年产1000万套水龙头、300万套花洒项目。

此外,募集资金的18.8%拟用于补充流动资金,14.5%拟用于基于新零售模式的营销服务网络升级与品牌建设项目。智能家居研发检测中心技术改造项目和数智化升级技术改造项目,拟使用资金分别约为9.6%和5%。

公开信息显示,ARROW箭牌家居集团(曾用名乐华家居集团)总部位于广东佛山。旗下拥有ARROW箭牌、FAENZA法恩莎、ANNWA安华三大品牌,在中国市场拥有1000多家销售网点。

在卫浴行业,箭牌家居与九牧、恒洁、惠达,被称为中国卫浴行业的“四大天王”。此次闯关IPO,箭牌家居在招股说明书中列举了6家可比的同行业上市公司作为相关指标对比。从对比结果来看,箭牌家居的资产负债率、流动比率、速动比率远不及同行。

箭牌家居招股说明书截图

以资产负债率为例,箭牌家居比惠达卫浴高出一倍多。惠达卫浴2018年至2020年的资产负债率分别为:24.89%、25.59%、31.93%。2018年至2020年,6家同行业可比上市公司的平均资产负债率分别:42.4%、44.23%、47.37%,而箭牌家居在此期间的资产负债率分别为82.95%、76.05%、67.56%。

从以上数据来看,尽管箭牌家居的资产负债率对比自身在减少,但对比同行业其他可比上市公司的平均水平,仍高出20%左右。

关于箭牌家居的资产负债率,刘志耕认为存在人为干涉下快速变好的痕迹,根据招股说明书“所有者权益”表,箭牌家居2020年比2018年增加了资本公积9个多亿,增加了股本1个多亿,这应该是人为增加股本和资本公积的结果。

箭牌家居在“短期偿债的风险”的相关说明中表述称:“报告期各期末,公司流动比率与速动比率低于同行业可比上市公司平均水平,资产负债率高于同行业可比上市公司平均水平,公司短期偿债能力低于同行业可比上市公司平均水平。公司经营需要营运资金的有效周转,如资金周转不畅,则可能存在无法及时清偿到期债务的风险。”

根据箭牌家居招股说明书显示,2018年至2020年,6家可比公司的平均流动比率为1.63、1.67、1.54,而箭牌家居的流动比率仅为0.58、0.59、0.69,远低于行业平均水平。

此外,箭牌家居的速动比率与同行业6家上市公司相比也是最低的,2018年至2020年,6家可比公司的平均速动比率为1.17、1.22、1.16,而箭牌家居的速动比率为0.31、0.29、0.43。此外,箭牌家居的流动资产也无法覆盖流动负债,营运资本是负数。

对于上述问题,箭牌家居归结为“公司前期经营积累较少,且由于公司尚未上市,融资渠道相对有限,股权融资规模较少。此外,公司的经营积累大量投入长期资产的购置和建设,使得流动资产规模相对较低。”

刘志耕表示:“如果上述各项指标都没有同行业好,说明该企业的财务状况(主要是指偿债能力)大不如同行。”

箭牌家居招股说明书截图

从招股说明书观察,箭牌家居的应付账款和应付票据占比约65.86%。

刘志耕表示,如果是应付账款和应付票据的占比达到了65%左右,这明显偏高,很可能是该单位的偿债能力出现了问题,即该单位的资金紧张,不能及时偿付到期债务,这很可能使得相关债权单位会有一定的资金风险。

《华夏时报》记者梳理招股说明书发现,截至2021年4月30日,箭牌家居及控股子公司所拥有的房屋建筑物共有119处。其中,约有50处房屋建筑物处于“抵押”状态,抵押的有车间、住宅、非住宅、工业用房等。

经销占营收比例超过9成

箭牌家居招股说明书截图

截至2020年12月底,箭牌家居的经销商合计1746家,分销商合计6197家,终端门店网点合计10239家,经销范围覆盖全国。2018年至2020年,经销渠道对箭牌家居的营收总占比分别为94.77%、95.98%和94.39%。可见,经销渠道是箭牌家居市场拓展的重要手段。

《华夏时报》记者观察,箭牌家居主要委托经销商或者第三方为终端零售销售者提供售后服务。不过,招股说明书在关于“经销商考核制度”的阐述中却比较笼统,并没提及对售后服务的相关要求。

箭牌家居招股说明书虽表示要多维度实施考核制度,但根据描述,箭牌家居的考核重点在于:销售任务、新开发网点数量、工程和家装最低销售占比、特定品类经销任务等指标。核心的“售后服务”评分未被提及。

此外,招股说明书在关于“经销商的销售奖励政策”中,也并未将“售后服务评分”作为奖励约束。相比较而言,惠达卫浴在对经销商的管控方面显得严格。

惠达卫浴在2016年的招股说明书中明确将“售后服务评分”纳入经销商奖励考核系统,根据不同等及的售后评分,进行不同力度的返点奖励。

箭牌家居招股说明书截图

截至2020年12月底,箭牌家居的经销商合计1746家。其中,终止合作的经销商191家,新合作经销商260家。从数据来看,经销商变动较大。除经销商的不稳定外,2020年箭牌家居的主要产品价格全线下调。

箭牌家居主要产品主要包括:坐便器、盆类、蹲便器、小便器、淋浴花洒、水龙头、浴室柜、有釉类瓷砖、浴缸、定制橱衣柜等10种产品。

2019年,10个品类的产品中除水龙头降价30元外,其他9类产品均呈现不同幅度的涨价。其中,浴缸从1677.61元涨至1923.05元,涨幅约15%。浴室柜从581.5元涨至731.33元,涨价约26%。与之相反,2020年,10类主要产品在2019年的价格基础上全线降价。

此外,箭牌家居近年进行了员工人数的大幅度精简。2018年,公司合计拥有正式员工分别为17966人,次年,员工人数减少2241人,去年员工人数再次精简650人。近两年,箭牌家居精简员工2891人。

目前,虽然箭牌家居对外称业务现已拓展至美国、英国、澳大利亚、意大利等60多个国家。不过,《华夏时报》记者发现,根据招股说明书,目前箭牌家居在海外的业务占比很少。境内业务占比99.88%,境外业务仅有0.12%。

(责任编辑:杨淼_cc09)

评论